多くの投資家がインデックス投資信託(ETF)に注目しています。

手数料が低く、分散投資が容易であり、手軽な投資手段として広く受け入れられる一方で、儲からないっと思っている人もいます。

はたして本当に儲かるのかについて、その疑問について深掘りしてみました。

✅投資初心者でインデックス投資をはじめたい

✅サラリーマン生活をより豊かにしたい

✅資産を効果的に増やしたいと思っている

この記事の結論

✅ インデックス投資信託は儲かる。ただし大勝はできない

✅ インデックス投資信託はサラリーマン投資家におすすめの投資方法

✅ 短期で大金持ちになりたいのであれば起業するほうがよい

ネット証券を開設するならSBI証券がおすすめ!!

✅インデックス投資信託とは?

インデックス投資信託(Index Exchange Traded Fund, ETF)は、特定の市場指数やセクターの動きに連動するように設計された投資商品の一種です。

これは、多くの投資家にとって手軽で効果的な資産運用の手段となっています。以下に、インデックス投資信託の基本的な特徴と仕組みを表でまとめました。

| 特徴 | 説明 |

|---|---|

| 市場指数への連動性 | 指数投資信託は、特定の市場指数やセクターの動きにできるだけ正確に連動する。 |

| 取引可能性 | 証券取引所で取引可能であり、市場の営業時間内に購入や売却が容易。 |

| 分散投資 | 複数の銘柄で構成されており、個別の銘柄のリスクを分散し、ポートフォリオ全体の安定性を向上させる。 |

| 低コスト | 運用コストが比較的低い。 運用マネージャーが特定の銘柄を選ぶ必要がないため、コストが削減される。 |

| 透明性 | ポートフォリオが公に開示され、基準指数の銘柄構成が明確。投資家はどの銘柄に投資しているかを容易に把握できる。 |

| 流動性 | 市場メーカーによって提供される流動性が高い。市場での取引が円滑に行われる。 |

| 発行と償還 | ETFの発行者が新しいユニットを市場に発行し、逆に投資家がユニットを戻すことができる。 |

| 割引・プレミアム | 市場価格が基準指数の純資産総額と比較され、時折割引やプレミアムが生じる。 |

| 配当 | 一般的に配当を支払う。 基準指数の銘柄が配当を支払う頻度や額に応じて配当が行われる。 |

| リビランシング | ポートフォリオは基準指数に従いリバランシングされ、指数の変動に追従する。 |

| 運用マネージャーの不在 | アクティブファンドと異なり、運用マネージャーが市場の動向に基づいて銘柄の選択やトレードを行わない。 |

✅ インデックス投資信託のメリット

✅ 低い運用コストが魅力

インデックス投資信託は、運用コストが一般的なファンドに比べて非常に低いことです。

これは、ファンドマネージャーが特定の銘柄を選ぶ必要がないため、管理コストが抑えられるからです。

低い運用コストは、投資家にとって追加のリターンをもたらします。

✅ 分散投資の利点

ETFは複数の銘柄で構成されており、市場全体に分散投資することができます。

これにより、個別の銘柄の価格変動がポートフォリオ全体に与える影響が軽減され、リスクが分散されるため、安定したリターンを期待しやすくなります。

✅ 他動的な運用とストレスの少なさ

ETFは他動的な運用形態であり、市場全体の動向に追随します。

これにより、ファンドマネージャーがアクティブにトレードを行う必要がなく、投資家は取引のストレスを軽減できます。

市場の長期的な成長に依存することで、積立投資のような長期戦略が適しています。

✅ インデックス投資信託のデメリット

✅ パフォーマンスの限定性

インデックス投資信託は、選択した指数や市場全体に従うため、個別の銘柄やセクターの好調さを十分に活かすことが難しい一面があります。

市場全体が低迷している場合でも、パフォーマンスが制約される可能性があります。

✅ マーケット全体のトレンドに追従するため、好調なトレンドに乗れない

インデックス投資信託は市場全体の動向に従うため、特定の銘柄やセクターの好調さを逃すことがあります。

アクティブなファンドマネージャーがトレードのタイミングやポートフォリオの調整を行うことができる一方で、ETFはマーケット全体のトレンドに追従するしかありません。

✅ 特定の市場セクターの不振への対応

特定の市場セクターが不振に陥った場合、それに連動する形でインデックス投資信託も影響を受けます。

アクティブなファンドマネージャーがリーダーシップを取り、不振なセクターから撤退することができるのに対し、ETFは市場全体に連動するため、不振なセクターからの脱退が難しいという弱点があります。

| 項目 | メリット | デメリット |

|---|---|---|

| 運用コスト | – 低い運用コストが魅力。 運用マネージャーが市場指数に従うため、アクティブファンドよりもコストが低い。 | – パッシブな運用であるため、高いリターンを期待しにくい。運用マネージャーがいないため、特定の市場の好況に対応できない。 |

| 分散投資 | – 複数の銘柄をカバーし、分散投資が容易。 リスクを分散することで、特定の銘柄の影響を受けにくい。 | – 特定のセクターや銘柄の好調さに追随しきれない。 市場全体のパフォーマンスに依存するため、個別の銘柄選択ができない。 |

| 透明性 | – 運用に関する情報が透明。 トラッキングエラーを通じて、インデックスとの乖離度合いが分かりやすい。 | – 運用マネージャーの意思決定が少ないため、ファンドの方針変更が少なく、透明性が得られる一方で、アクティブファンドほどの情報は提供されない。 |

| 市場全体の動向に追随 | – 市場全体の動向に追随しやすい。 パッシブな運用形態により、常に市場の平均的なリターンを期待できる。 | – 特定の市場セクターが好調でも、それに連動してしまうため、選り好みできない。 アクティブなファンドマネージャーがいないため、特定のトレンドに対するリーダーシップが取れない。 |

| 手数料の低減 | – 手数料が一般的なファンドよりも低い。 – 運用の自動化や運用マネージャーの給与の不要により、手数料削減が可能。 | – 一部のセクターに特化した高リターンを狙えないため、一部の投資家には物足りないと感じられることがある。 ファンドの購入や売却にかかる手数料以外にも、インデックスとの乖離を抑えるためのトランザクションコストが発生することがある。 |

✅ 実例と統計データの分析

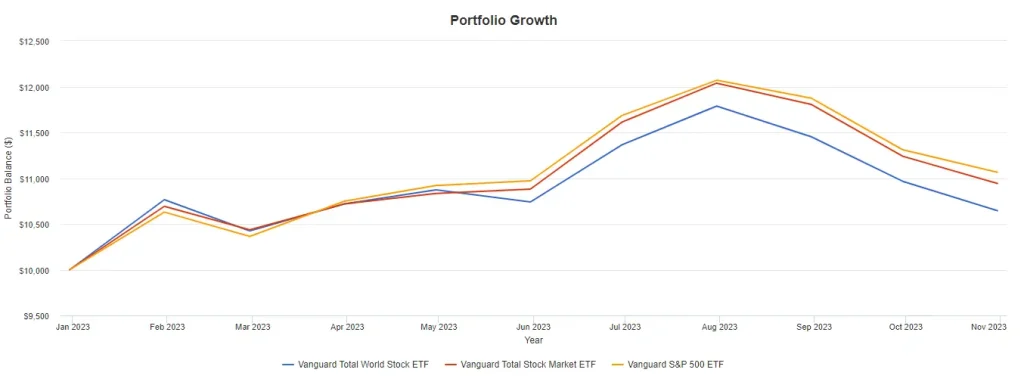

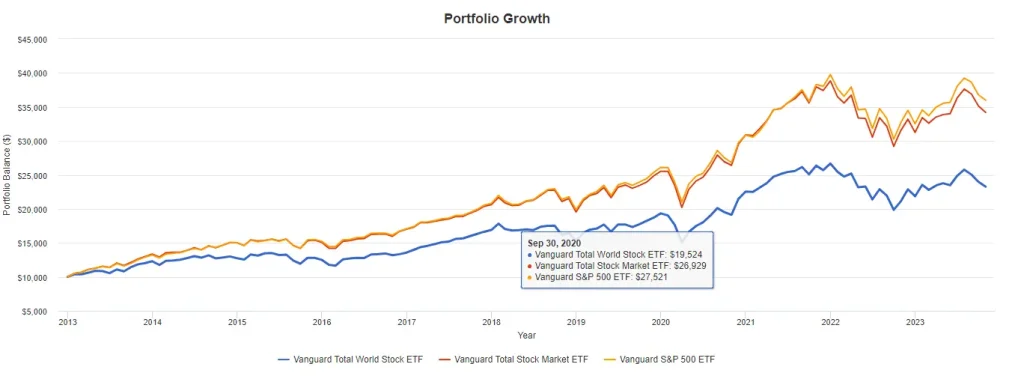

「儲かる」についてはインデックス投資に連動したETFで経過をみていきましょう。

具体的な指数としてVT、VTI、VOOの動きを2023年、5年、10年単位で計算しています。

今回、紹介したETFは短期間であればマイナスを推移したこともありますが、長期間で投資しても上昇している(儲かっている)ことがわかります。

2023年のVT,VTI,VOOの動き

| Portfolio | Return | Stdev | Max. Drawdown | Sharpe Ratio | Sortino Ratio | Market Correlation |

| Vanguard Total World Stock ETF | 6.45% | 14.49% | -9.69% | 0.24 | 0.41 | 0.98 |

| Vanguard Total Stock Market ETF | 9.42% | 13.92% | -9.10% | 0.48 | 0.86 | 1 |

| Vanguard S&P 500 ETF | 10.64% | 13.35% | -8.33% | 0.6 | 1.07 | 0.99 |

2013年-2023年のVT,VTI,VOOの動き

| Name | Total Return | Annualized Return | |||||

| 3 Month | Year To Date | 1 year | 5year | 10 year | Full | ||

| Vanguard Total World Stock ETF | -9.69% | 6.45% | 6.77% | 7.58% | 6.99% | 8.11% | |

| Vanguard Total Stock Market ETF | -9.10% | 9.42% | 9.01% | 10.16% | 10.46% | 12.02% | |

| Vanguard S&P 500 ETF | -8.33% | 10.64% | 10.29% | 10.96% | 11.13% | 12.55% | |

✅ まとめ

インデックス投資信託は、10年や20年といった長期的な視点で見れば、確実に利益を上げていました。

ただし、将来の動向は予測できないし、世界で重大な出来事があると一時的には市場が下落する可能性もあります。

例えば、○○ショックのような大きな下降トレンドもこれから起きることは考えられます。

それでもなお、過去に起きた○○ショックを乗り越えてインデックス投資信託は総じて利益を上げていると言えるでしょう。

一方で、これだけの好材料があってもインデックス投資が儲からないと感じる人もいるわけです。

彼らの儲かるとは、大きなリターンを期待しているからでしょう。

たしかにインデックス投資信託は短期的な大きなリターンや急激な富裕化は難しく、現実的ではないことを理解しておく必要があります。

したがって、「大きくは儲からないが、少しは儲かる」といった中庸な考え方が妥当です。

サラリーマンが大富豪を目指すのであれば、インデックス投資信託ではなく事業を興すことが必要ですが、株式投資を通じて現在や将来の生活を少しだけ豊かにすることは可能です。

もし大きな資産を築きたいという目標があるなら、事業主になることも一つの選択肢です。

しかし、少額の利益を上げることが目的なら、インデックス投資信託は十分な手段だと思います。

個人的にはサラリーマンはインデックス投資をすると儲かるという認識で間違いないと思いますが、いかがでしょうか。

また皆さんはお考えを聞かせてくださいね。ではでは。

コメント