モーガン・ハウセルさんが書かれたサイコロジー・オブ・マネー~一生お金に困らない「富」のマインドセット~という本を紹介します。

サイコロジー・オブ・マネーはどんな本?

本書はお金に困らない富について書かれています。

著者はお金に困らない富とは、本書の後半で具体的なアドバイスをするつもりはない、普遍的な心理を教えたいのだ!と述べています。

お金や富はこういうものだと読書目線になって教えてくれる本です。

ファイナンシャルアドバイザーと同じように普遍的な真理を教えても、どんなふうにお金を当てはめるかについては、それぞれの生き方、考え方がある。

だから指図するのではなく、選ぶのは読者に委ねる。

著者の想いをくみ取りながらどの部分を参考にするのかは本書を読みこみ、自分で判断してください。

投資の正解というより、生き方の正解について考えさせられる名著です。

そんな本書では金持ちになっていない、ぐりっとが代弁しても説得力がない部分は大きくショートカットします。

これからお金を貯める人や現在、一生懸命貯め続けている人に対して参考になるところを紹介します。

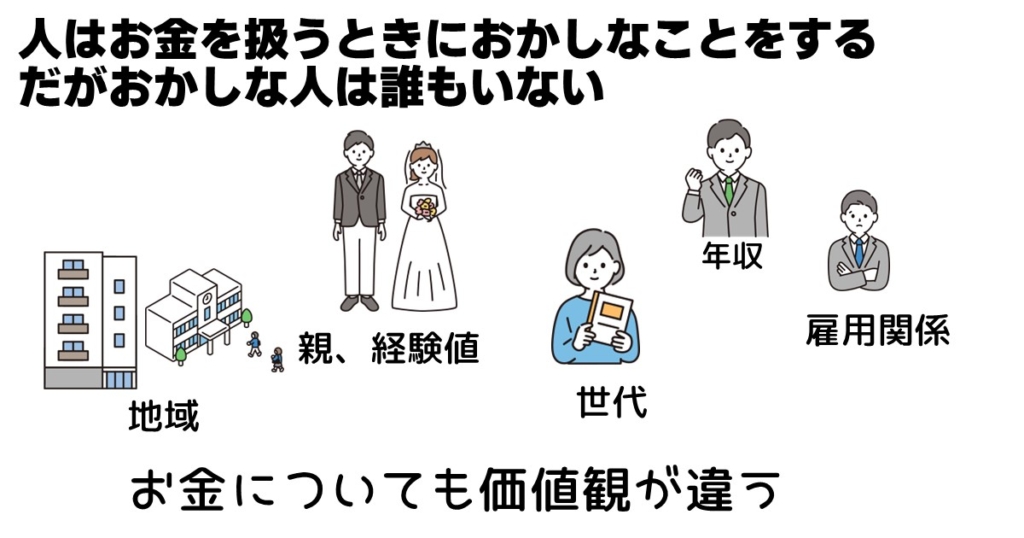

人はお金を扱うときにおかしなことをする。だがおかしな人は誰もいない

人はそれぞれ違います。

あたり前と思うかもしれません。

世代、親の年収、価値観、住んでいる場所、雇用関係、人は他人とは違う経験や知識を持ち、自分なりの価値観を形成しています。

だからお金についての扱い、考え方についても異なり、相当おかしなことでも、別の人にとっては理にかなっていることも十分に起こり得えます。

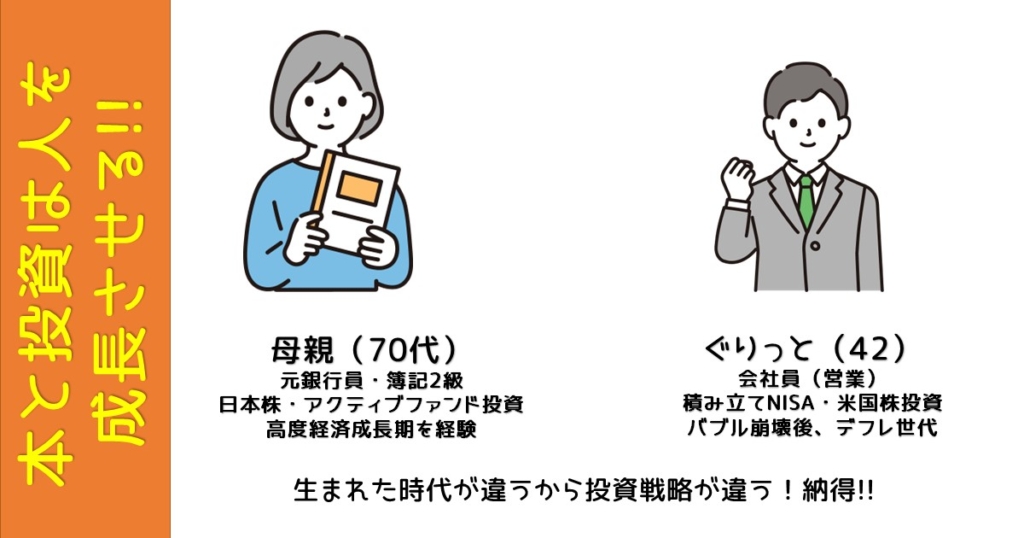

ぐりっとの母親(70代)とぐりっと(42)の投資スタイル①時代=投資スタイル

母親は元地方銀行員、簿記2級をもっています。

一見、金融リテラシーは非常に高いと思うかもしれません。

しかしインデックス投資、ニーサ、米国株には一切投資をせずに、日本株やアクティブファンドに投資しています。

私は金融業界では働いていませんが、積み立てニーサや米国株、インデックス投資に投資しています。

このように親子でも投資やお金に対する価値観は全く違います。

どちらが正しい、賢いのではない。

どちらも経験に基づいた、異なる価値観で人生を生きています。

米国絶対主義者やインデックスファンド対日本株やアクティブファンド、どちらが正しいのかを問う気はありません。

ただ違う人、違う価値観、違う金銭感覚があるということを理解しましょう。

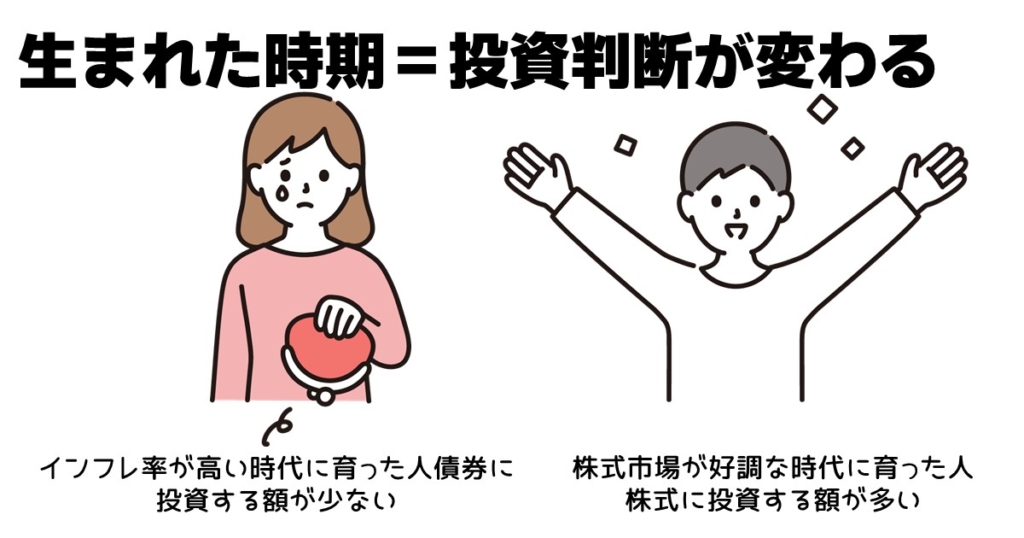

いつ、どこで生まれたかで投資判断が決まる

2006年に全米経済研究所の経済学者ウルリケ・マルメディとステファン・ナーゲルは、アメリカ人の金の使い方について詳しく調べた消費者金融調査の50年間分のデータを分析しました。

理論上は、人々はそれぞれの経済的な目標や投資対象の特徴を加味して投資判断を行っている・・・・わけではありませんでした。

分析の結果は、その人が同時代に経験したこと、特に成人して間もないころに大きく左右されることが明らかになりました。

たとえばインフレ率が高い時代に育った人は、低い時代に育った人と比べて、その後の人生で債券に投資する額が少なかった。

同じく、株式市場が好調な時代に育った人は、株式低迷の時代に育った人と比べて、その後の人生で株式に投資する額が多かった。

ぐりっとの母親(70代)とぐりっと(42)の投資スタイル②なぜ、投資スタイルが違う?

日本という生まれた場所が同じであったとしても、母親は日本の高度経済成長期を経験しています。

しかし私は生まれた時からデフレ世代、記憶があるのはバブル崩壊後の世界。

この世代は日本に投資するという判断は大きく歪められた世代です。

世代が違う2人の投資スタイルが違うのは、生まれた時代が違うからと言われると説得力があります。

お金に関して人は学習しない生き物?

では新しい手法をどんどん学ぶと人は経済的な判断を上手くできるようになるのではないかと考える人もいるでしょう。

どうしてそうならないのか、なぜ間違うのでしょうか?

それは人類にとって、お金は新しい問題だからです。

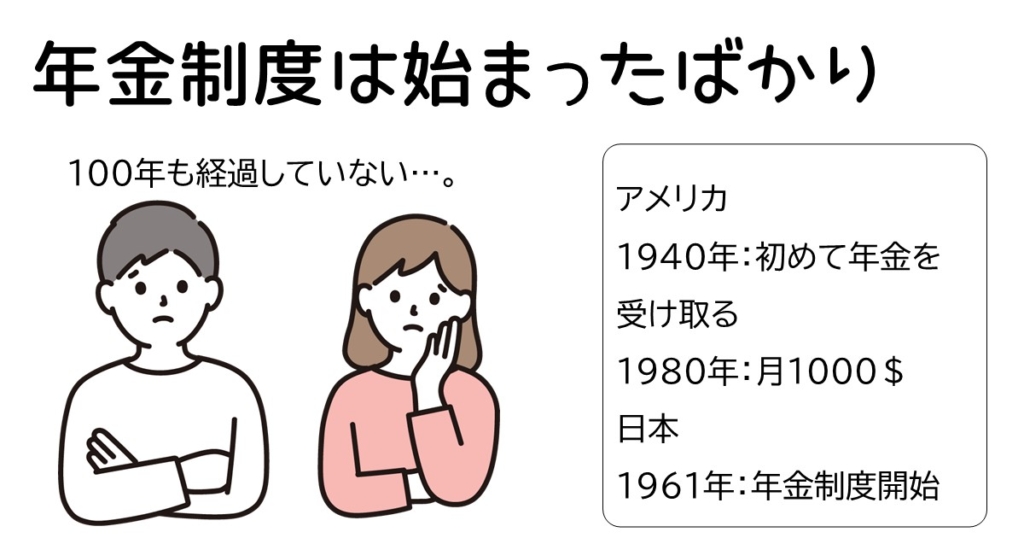

年齢を重ねたら働かないで年金暮らし、この考え方はアメリカでも新しい考え方です。

アメリカで1940年に初めて年金を受けとった人がおり、老齢年金の返金額が月1000ドルを超えたのは1980年です。

ちなみに日本では現在の形の年金制度は1961年。

まだ100年もたっていません。

年金をもらって生活するようになったのは、2世代~3世代前。

このように考えると、人は金融の知識がない、経験がないというのはあたり前です。

人はおかしな経験をするのはあるていどは、しかたがないのかもしれません。

NISA、iDeCo、インデックス投資をしている人であっても、レバレッジ投資、マンション投資、アクティブファンドをしている人を強く否定するのは避けるべきでしょう。

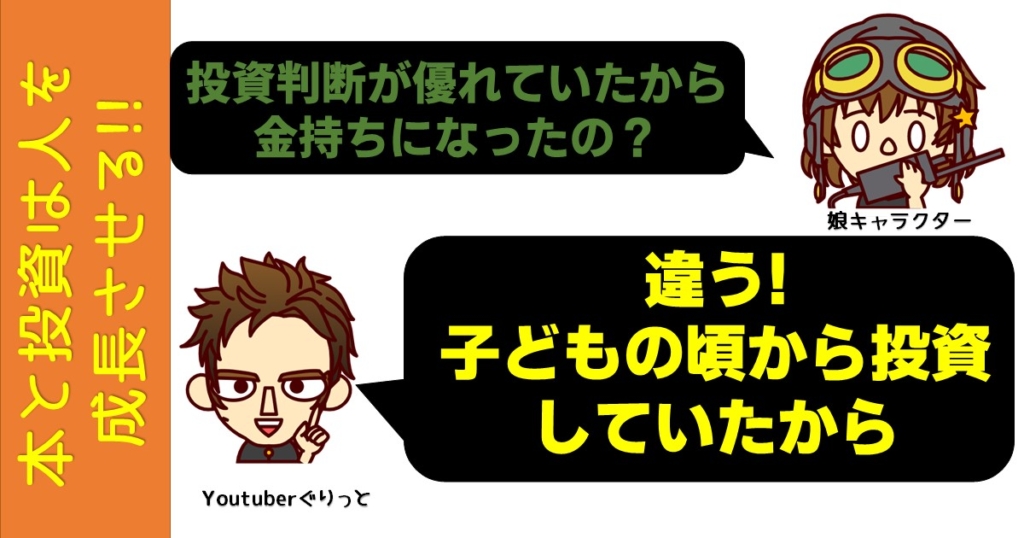

バフェットから学ぶ複利の魔法

複利の力を説明するときに、登場するのはウオーレン・バフェット。

バフェットについてこれまで多くの本が出版されています。

バフェットは富豪ランキングに登場している大富豪であり、投資の神様です。

その中で投資手法が優れているものと紹介されている本が多くあります。

バフェットのもっとも優れている点は、優れた投資判断という点ではありません。

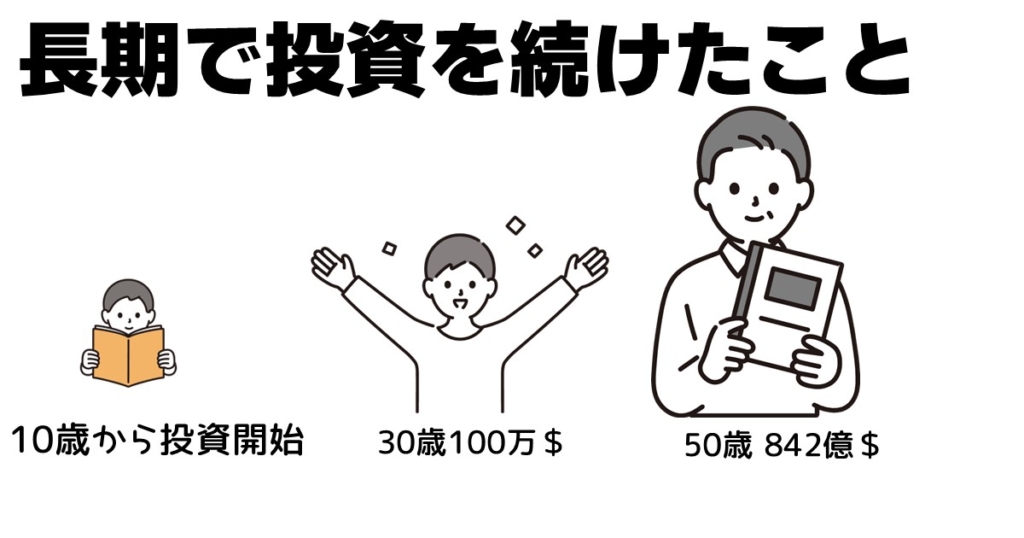

子どもの頃から長期にわたり投資を続けている点です。

バフェットは本書の執筆時は総資産845億円、そのうちの842億円は50歳の誕生日を迎えた後に増えたものであり、そのうちの815億円は60歳半ば以降に増えたものです。

バフェットは投資を始めたのは10才であり、30歳の時点で純資産は100万ドル(現在の資産で930万ドル相当、つまり約10億円を保有していました。

つまりバフェットの経済的な秘密は若いころに経済的な基盤を築き、長期間にわたって投資し続けた結果、今の地位を手に入れています。

つまり成功の最大の要因は、時間であり、複利の力です。

この事は難しく考える必要はなく、単純です。

出来る限り早く、投資を始めてなにももせずに放置し続ける。

これだけですね。

この手法を若い人たちは、どんどん取り入れていくべきです。

時間は味方です。

早い段階で投資を始めていきましょう。

お金を貯めた世界で何をする?

お金を貯めた後の世界。

それは、年金で生活する世界ではなく、目を覚ましたときに「今日も自分の思い通りに、好きなように過ごそう」と思えることです。

人は幸せになりたいと思って、お金を貯めたり、稼いだりします。

結果、お金があることが、幸せと思っている人もいます。

幸せの定義は難しいですが、1つの考え方として、思い通りの人生を送れることが幸せだと本書では言っています。

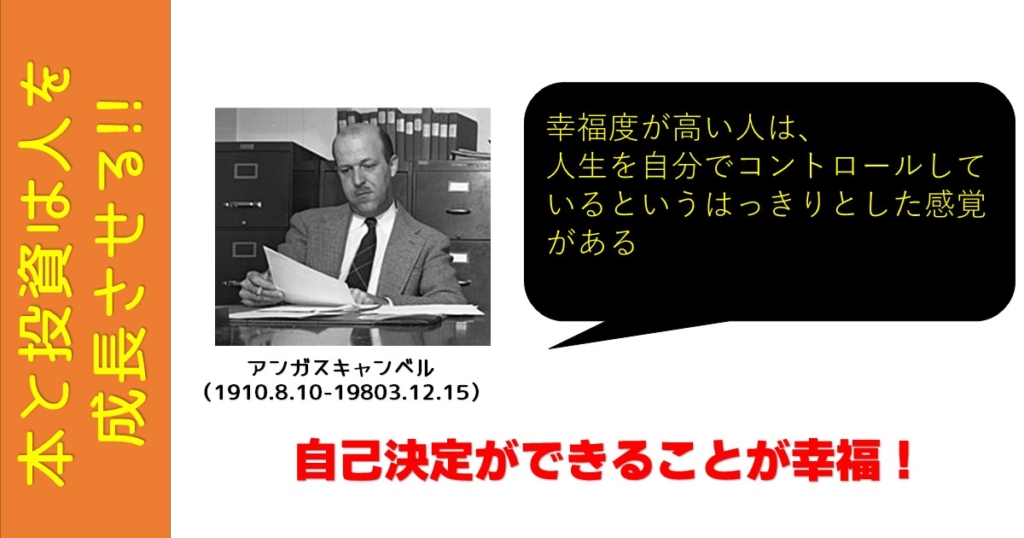

ここでアンガス・キャンベルが1981年に出版したアメリカ人の幸福の感覚の中で、明らかに幸福度が高い人々を紹介します。

この研究では、幸福感が高い人は、収入や地域、教育の高さではなく、人生を自分でコントロールしているというはっきりとした感覚がある人でした。

お金がなくても、自分の人生をコントロールできれば幸せになれます。

そして資産が増えた先に、自分で好きな時間に好きな事をして過ごすことができます。

そうすると自分の人生を自分で決めることで幸福な人生に近づけます。

シンプルに考えると必要なのは、お金ではなくて自由、自己決定できる環境なのかもしれませんね。

サラリーマン投資家のぐりっと~米国の金融リテラシーとそれほど変わらない?~

この本を読むまで、米国の金融リテラシーの高さは日本と比べて、はるか先に進んでいる印象でした。

実際は悩んでいることは同じです。

私たちと同じく、物に囲まれて、仕事をして日々、幸せについて考えています。

そして貯金をして、投資をして、いつかお金に困らない自由な時間、人生を送ることを夢見ています。

もちろん、夢が叶い、自由を手に入れた先に何をしたいか、具体的に考えている人もいると思います。

私はサラリーマンですが、やりたいことがたくさんあります。

IT分野も勉強したいし、大学にも行きたい、フェリーに乗って観光もしたいし、ゆっくりと昼寝を楽しみたい、そんな普通の事を思っています。

あなたはどんな自由を手に入れたいですか?

コメント