配当利回りは、高い利回りをもたらす財務的に安定した企業の株を選ぶための指標です。

企業の安定性は長期的な配当増加の可能性を示し、配当貴族や配当王企業が代表例でしょう。

今回は,誰もが知っている配当利回りについて詳しくまとめました。

- 配当利回りは、企業の配当を株価に対する割合で表したものです。

- より高い利回りの株は、同じ投資額に対して受け取る配当が増えるため、魅力的です。

- 多くのアナリストは、良好な配当利回りは、対応する指数よりも高い利回りであると示唆しています。

配当利回りとは何ですか?

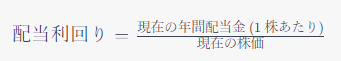

配当利回りは、企業の配当を株価に対する割合で表したものです。配当利回りの計算式は次のとおりです。

2 つの例を見てみましょう。

Verizon Communications Inc. (NYSE: VZ) は、1 株あたり 2.61 ドルの年間配当を支払います。

Verizon が配当を発表する日(宣言日)の株価が 35.48 ドルである場合、配当利回りは次のように計算できます。

プロクター・アンド・ギャンブル社 (NYSE: PG) は 年間 3.76 ドルの配当を支払います。

PG の株価は 145.06 ドル。配当利回りは次のとおりです。

では、各企業の株を 5,000 ドル購入した場合に、それが何を意味するかを見てみましょう。

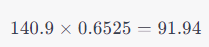

VZ 株を 1 株あたり 35.48 ドルで 5,000 ドル購入した場合、140.9 株を所有することになります。Verizon は四半期ごとに配当を支払うため、1 株あたり 0.6525 ドル(2.61/4)を受け取ることになります。あなたの支払いは次のようになります:

つまり、現金の支払いとして、または VZ 株への再投資として、91.94 ドルを受け取ることになります。

次に、プロクター・アンド・ギャンブルについて見てみましょう。

PG 株を 5,000 ドル分 145.06 ドルで購入した場合、PG 株を 34.4 株所有することになります。

プロクター・アンド・ギャンブルは四半期ごとに配当も支払うため、所有する株式 1 株につき 0.94 (3.76/4) を受け取ることになります。

あなたの支払いは次のようになります。

34.4×0.94=32.34

つまり、現金の支払いとして、または PG 株への再投資として、32.34 ドルを受け取ることになります。

配当利回りのメリット

インカム指向の投資家は、配当金から得られる収入を退職後の貯蓄の補填として期待しているため、配当株を選びます。

したがって、より高い利回りの株式は、同じ投資金額で受け取る配当が増加するため、魅力的になります。

当面の支出に必要な収入が必要ない場合、配当株を所有する主なメリットは複利のメリットです。

配当再投資プラン (DRIP) に配当を再投資することで、この特典を受け取ります。

配当金は定期的に(通常は四半期ごとに)支払われるため、定期的に株式を購入し続けることになります。

これにより、追加または端数株を購入できるようになり、次回の支払い額が増加します。

これは、時間の経過とともに富を築く実証済みの方法です。

良い配当利回りとは何ですか?

良好な配当利回りを構成するものは多くの要因によって決まります。

しかし、多くのアナリストは、良好な配当利回りとは、対応する指数よりも高い利回りであると示唆しています。

たとえば、2023 年 3 月 31 日の時点で、S&P 500 指数に含まれる株式の平均配当利回りは 1.66% でした。

ただし、歴史的にこの指数の平均利回りは 3% ~ 5% であったため、その範囲内の配当利回りを持つ株は高配当株と言われます。

配当利回りの評価方法

配当利回りは企業の現在の株価に基づいているため、毎日、さらには取引セッション中に数倍も変化します。

このため、配当株を評価するための独立した指標としては不完全になります。

したがって、投資家は企業の配当利回りが青信号なのか警告信号なのかを評価する別の方法が必要です。

配当利回りを評価する際に考慮すべきいくつかの要素を以下に示します。

- 同社セクターの他の株式に対する利回りを考慮する: 多くの投資家は配当株について考えるとき、祖父母や両親が所有していた優良株を思い浮かべるかもしれません。コカ・コーラ カンパニー (NYSE:KO) などのこれらの企業は、時間の経過とともに一貫して成長しています。それでも、これらの株を所有する本当の利点は、長期にわたって定期的な配当を回収できることです。それがウォーレン・バフェット氏が KO 株を好む理由の1つです。しかし、バフェット氏はアップル社 (NASDAQ: AAPL) にも親近感を持っています。ハイテク巨人は、その利益を新しい分野に進出するために一貫して使用する成長株の定義です。ただし、非常に多くの現金を生み出しているため、少額の配当を支払うことができます。

- 配当は持続可能ですか?: 多くの配当投資家は、利回りの罠に陥って多額の損失を被っています。利回りの罠は、企業が魅力的な配当利回りを持っているが、その企業が強力なバランスシートに支えられていない場合に発生します。そのため、投資家は企業がどれほど健全であるかを理解するために、基本的なファンダメンタルズ分析を実行する必要があります。

- 彼らは収益を上げていますか?

- 彼らは多額の借金を抱えているのでしょうか?

- 同社の配当性向を見る: 配当利回りの次に、企業の配当性向 (DPR) はおそらく考慮すべき2番目に重要な指標です。DPR は、企業が配当を支払うためにどれだけの利益を使用しているかをパーセンテージで測定します。一般に 60% を超える数値は持続不可能であると考えられますが、それはセクターと企業によって異なります。たとえば、不動産投資信託 (REIT) とマスターリミテッドパートナーシップ (MLP) は、利益の少なくとも 90% を配当で支払わなければなりません。

- 増配の歴史を探る: 最高の配当株とは、長期にわたって配当金を増やしてきた実績のある企業です。最も優れた者は配当貴族および配当王と考えられています。これらの企業は、それぞれ少なくとも 25 年と 50 年連続で増配を行っています。過去の増配が将来の増配を保証するものではありませんが、増配を行う企業は、投資家が配当を株式を保有する魅力的な理由とみなしているため、配当を優先する傾向があります。

クレジットカードと配当利回り

クレジットカードは、日常生活で広く使用されている金融ツールの1つです。多くのクレジットカード会社は、クレジットカードを利用するとキャッシュバックやポイントのようなリワードプログラムを提供しています。これらのリワードは、実質的な「クレジットカードの配当利回り」と考えることができます。

例えば、あるクレジットカード会社が1%のキャッシュバックを提供している場合、クレジットカードを使用することで毎月の支出に対して1%のリターンを得ることができます。これは、クレジットカードを日常の支出に活用し、そのリワードプログラムを利用することで、配当利回りのようなリターンを得る方法です。

また、一部のクレジットカードは特定のカテゴリーで高い配当(リワード)を提供することがあります。たとえば、ガソリンスタンドや食料品店での購入に対して2%のキャッシュバックを提供するクレジットカードがあります。これは、特定の支出に対して高い配当利回りを実現する方法です。

したがって、クレジットカードを選ぶ際には、そのクレジットカードが提供するリワードプログラムやキャッシュバックの配当利回りを考慮することが重要です。自身の支出パターンに合ったクレジットカードを選択することで、日常生活の支出から最大限のリターンを得ることができます。

クレジットカードの選択は、日常生活の金融戦略の一環として、配当利回りの視点を取り入れることができます。リワードプログラムを利用することで、支出に対するリターンを最大化し、賢くお金を使うことができるでしょう。

これにより、日常の金銭面での配当利回りの視点が強調され、個人の財務戦略の一部として役立つ情報が提供されます。

まとめ 配当利回りは完璧ではないが、投資分析には重要な指標の1つ

配当投資の多くの利点の1つは、通常は四半期ごとに支払われる年間配当利回りです。

収入重視の投資家にとって、信頼性が高く予測可能な配当金による定期収入は、退職後の生活の質に違いをもたらす可能性があります。

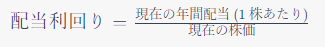

配当利回りの計算式は次のとおりです。

したがって、株価 20 ドルで 1 株当たり年間配当総額 80 セントを支払う企業の配当利回りは 4% になります。**「許容可能な配当利回りとはどの程度とみなされますか?」に対する完璧な答えはありませんが、ほとんどの投資家は、特に配当金の再投資を計画している場合、年間配当利回り 3% ~ 4% が適切な目標であると考えています。

投資家向けの指標として配当利回りを使用する場合の制限は、株価に基づいて企業の財務健全性を誤って伝える可能性があることです。

たとえば、売上高と 1 株当たり利益が増加し、アナリストの推奨を下回っている企業は、健全な事業を運営しているにもかかわらず、株価、つまり配当利回りが低下する可能性があります。

逆に、企業が緊急の財務問題に対処するために積極的に減配を発表する場合もあります。

しかし、アナリストがこの行動が会社の長期的な健全性を助けるものであると認識すれば、株価が上昇する可能性があります。

証券会社を開設して株デビューするなら SBI証券!

コメント