最近、日本と米国で住宅ローン金利に関する対照的なニュースが注目を集めています。

これに関心を持つ人々は、家を買う際にフルローンを選ぶべきか、それとも頭金を用意して購入する方が良いのかという点で悩んでいることでしょう。

この記事を通じて、人生で最も重要な買い物である住宅購入の方法について知識を深めることができます。

住宅ローン金利の動向やメリット、デメリットを理解することで、将来的な経済的計画を立てる際の有益な情報を手に入れることができるでしょう。

日米の対照的な住宅ニュース

米国の住宅ローン金利が20年ぶりの高水準に上昇しています。

競争激化する住宅市場に不足ですが、30年住宅ローンの平均金利は前週の6.96%から7.09%になっています。

年前の平均金利は5.13%でしたが金利上昇は4週連続で、2002年以来の高水準。

経済回復とインフレの影響を非常に受けています。

住宅供給不足も問題はありますが、今後の連邦準備制度理事会の金利政策にも注目です。

一方で、日本のニュースでこんな記事が話題になりました。

SBI新生銀行が住宅ローンの新規借り入れキャンペーンを実施中です。

詳しい利用条件は公式サイトなどで確認して欲しいと思いますが、例えば、変動金利タイプ<変動フォーカス>の金利は年0.290%と業界最安値水準とも言える低金利です。

このキャンペーンにより、間違いなく注目すべき住宅ローンの1つになっていると言えます。

サラリーマン投資家視点で住宅フルローン、頭金事例シミュレーション

ここからは具体的事例をあげて説明していきます。

先に結論をいうと以下のとおりです。

結論:サラリーマンは住宅金利が安い期間はできるだけ長く、全額をローンで返済していく。

(手数料の計算を忘れないで)

理由:低金利政策ではインデックス投資信託や外貨預金、国債に回す方が金融資産が増える可能性が高い

具体例 フルローンで4,450万円の自宅を購入する

フラット35利用者調査(2021年度)」によると、購入価格の全国平均は、土地付注文住宅が4,455.5万円を参考しました。

さすがに変動0.29%で比較するのは現実的ではないと判断、変動金利0.6%でシミュレーションしました。

4,450万円の新築一戸建て

借入金4,450万円、金融資産1,000円

変動金利:0.6%

返済期間 :35年

総返済額:49,352,491円

(諸費用(別途) 333,000円 )

月々 117,506 円、ボーナスは0円

借入金より余分に485.4万円支払う必要がありますが、仕方がありませんね。

ただし1年間で換算すると13.8万円、毎月ではたったの1.15万円です。

仮に1,000万円の金融資産を保有しており、毎年3%(毎月0.25%)で増えていき、さらに毎月3万円を追加していくと17年4か月には返済額より金融資産の方が多くなります。

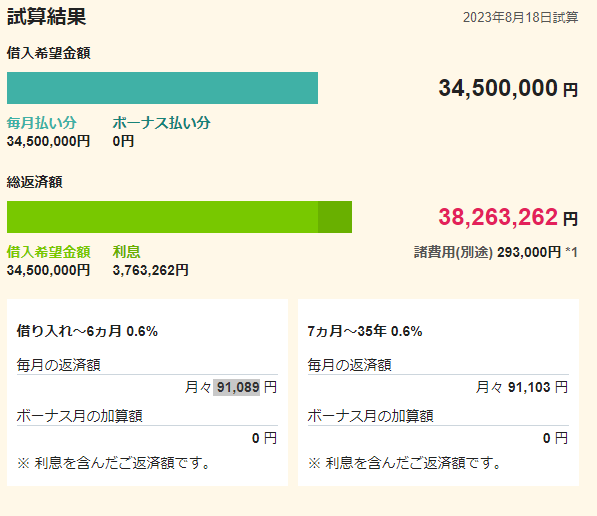

具体例2:頭金1000万円を支払い、3,455万円の自宅を購入する場合

頭金として借入金を1000万円支払った場合も計算してみました。

4450万円の新築一戸建て

借入金3450万円、金融資産0円

変動金利:0.6%

返済期間 :35年

総返済額:38,263,262 円

(諸費用(別途) 293,000円 )

月々 91,089 円、ボーナスは0円

こちらは事前に1,000万円を頭金と使用したパターンです。

借入総額は3,450万円、月々91,089円と返済額が少なくなっています。

そして月々の返済額を減らした分は、毎月3万円にくわえて26,421円を積みたてにまわしました。

結果、投資額は毎月5.6万円になりましたが、支払額が金融資産を上回るのは23年8か月でした。

具体例1より5年以上、時間を要したうえ、特別な出費や大きなトラブルがないことが必須条件です。

また序盤に住宅ローン以外にも、子育てに関する出費などが重なると金融資産に影響を受けるかもしれません。

前倒しで借金を返済していくデメリットを理解しておく

誰もが借金を背負うことに抵抗があります。

ただし返済金だけ前倒しして返済していくと、手持ちの金融資産が減っていきます。

万が一の場合、3大疾病など住宅ローンの特約保険があります。

また不測のときに手元の金融資産を保有しているので、当面の資金は困ることがないでしょう。

不測の事態や低金利政策がつづくのであれば、具体例1のフルローン戦略は非常に有効だと思われます。

まとめ サラリーマン投資家は戦略が破綻したリスクを考慮しておこう

今の低金利政策が長期間続くという前提で、フルローン戦略を提案しました。

ただし、もしも米国のような金利が急上昇する状況になった場合、個人レベルでは簡単に経済的な困難に直面し、住宅を売却するリスクがあります。(これだけは覚えておきましょう)

著者は14年前に自宅を購入しましたが、固定金利は10年間固定1.6%(フラット35は固定金利3.5%)。

フルローンで家を購入することは考えることはできませんでした。

結果、金融資産もなくなり、投資を再開するまで時間がかかりました。

そして金利を下げるたびに銀行と交渉したり、前倒しで一部返済。

とても長い時間、お金と向き合いました。

もし著者が現在に住宅ローンを組む立場なら、提案された事例1のようなフルローンを選ぶと思います。

金融資産1000万円あるので、不測の事態にも対処が可能でしょう。

ただし駅から近い中古住宅やリノベーション物件を真剣に探します。

そして、借入金2000万円で住宅ローンの控除額を得られる物件を見つけるまで購入を検討し続けるはずです。

これらのステップを踏むことで、戦略的には破綻するリスクは低くなると考えています。

何が正解かは本当に難しいですね。

あなたにとっての正解をぜひみつけてください。

今回の記事をはいかがだったでしょうか。

このように時々、サラリーマン投資家として住宅についても記事にしています。

住居も大切な投資対象です。

一緒に向き合っていきましょう。

以前書いた住宅購入の記事も掲載しておきますので、参考にしてください。

コメント