投資信託の中でもオルカンは非常に有名ですよね。

そんなオルカンについて、詳しく理解していますか?

今回はオルカンについて、くわしくまとめしました。

✅ オルカンについて詳しく知りたい

✅ 投資はオルカンだけでよいと思っている

✅全世界に投資しているオルカン以外の投資信託について知りたい

✅新NISAを始めるなら、楽天証券とSBI証券が圧倒的におすすめ!

SBI証券なら、三井住友カードが相性抜群! クレジットカードでお得に投資を始めよう

楽天証券なら、年会費永年無料の楽天カード!! 楽天ポイントを上手に活用しよう

✅ bitFlyer/Coincheck/BITPOINTの紹介

すべて開設するとBTC4,500円相当(BTC1500円相当×2・暗号資産1500円分)がもらえます!!

✅オルカンとは?

そもそも「オルカン」とは、「eMAXIS Slim全世界株式(オール・カントリー)」を略して呼ばれています。

投資経験者にとっては、この名前を聞くと「投信ブロガーが選ぶ! Fund of the Year 2022」で1位に輝き、4年連続で人気ナンバー1ファンドに選ばれているので、この投資信託だけに投資をしている人も多いはずです。

つまり「オルカン」とは日本で最も支持されているファンドと言っても過言ではありません。

| 連動指数 | MSCIオール・カントリー・ワールド・インデックス(配当込み、円換算ベース) |

|---|---|

| 購入時申込手数料 | 無料 |

| 信託報酬 | 0.05775%以内(年率・税込) |

| 運用会社 | 三菱UFJ国際投信株式会社 |

| 設定日 | 2018年10月31日 |

| 決算日 | 毎年4月25日(休業日の場合は翌営業日) |

✅オルカンの特徴

オルカンの特徴を簡単に説明します。

✅ 全世界の大型株・中型株(約2,900銘柄)に投資をしているため、他に投資する必要がない。

✅ 手数料は極めて安く、業界で最安値(0.05775%以内)

✅ 時価総額加重平均なので、効率的なポートフォリオを自動調整している

しかし、オルカンの投資アプローチは、短期間で急激なリターンを期待するのには適していません。

むしろ、持続的な資産増加を重視する方針です。この点において、オルカンは非常に有用な指標といえます。

またよく寄せられる質問の1つが「オルカンかS&P500のいずれに投資するべきか』というものです。

しかし、私の答えは「どちらに投資しても、同じ動きをする。リスクは変わらない。それなら儲かる方が良い」です。

(実際の投資成績は、下記に説明しますが、方向性は同じです)

これは市場が相互に関係にしており、アメリカ経済が不信の場合、当然のようにオルカンも影響を受けてしまいます。

このような関係性を考えると、どちらに投資しても上下幅に差があったとしても、同様の動きをするため変わりはないでしょう。

結局はどちらを信じるかという点だけではないでしょうか。

✅ オルカンの類似した投資信託

ここまで聞くとオルカンだけに投資しておくが正解ですが、今後の展開はわかりません。

それは、新しい投資信託やETFが出てきたときです。

例えば2023年7月にはじめてのNISA・全世界株式という投資信託が設定されました。

このファンドは信託報酬0.05775%と当時のオルカンより年0.11330%(税込み)より、大幅に低い手数料を設定してきました。

また8月18日には三菱UFJ国際投信は0.05775%に設定したため、現在では変わりません。

このように常に同じ指標であっても手数料やポイントについては確認しておいたほうがよいかもしれませんね。

| 三菱UFJ国際-eMAXIS Slim 全世界株式 (オール・カントリー) | 項目 | はじめてのNISA・全世界株式インデックス(オール・カントリー) (愛称:Funds-i Basic 全世界株式(オール・カントリー)) |

| MSCIオール・カントリー・ワールド・インデックス(配当込み、円換算ベース) | 対象 インデックス | MSCIオール・カントリー・ワールド・インデックス(税引き後配当込み、円換算ベース) |

| 日本を含む先進国ならびに新興国の株式に投資し、MSCIオール・カントリー・ワールド・インデックス (配当込み、円換算ベース)に連動する投資成果をめざして運用を行います。 | 方針 | MSCI ACWI(配当込み、円換算ベース)の中長期的な動きを概ね捉える投資成果を目指して運用を行ないます。 |

| 2018年10月31日 | 設定日 | 2023年7月10日 |

| 1,501,719百万円 | 純資産 | 975百万円 |

| 0.05775% | 運用管理費用 (信託報酬) | 0.05775% |

| 年率0.0415% | 投信マイレージサービス | 年率0.0175% |

| 無期限 | 信託期間 | 無期限 |

| 対応予定 | 新NISA対応 | 対応予定 |

| ファンド名称 | 運用会社 | 信託報酬 | 設定日 | 投信マイレージ | 純資産総額 (百万円) |

|---|---|---|---|---|---|

| eMAXIS Slim 全世界株式(オール・カントリー) | 三菱USJ国際 | 0.05775% | 18/10/31 | 0.0415% | 1,501,719 |

| はじめてのNISA・全世界株式インデックス(オール・カントリー) | 野村 | 0.05775% | 23/7/10 | 0.0175% | 975 |

| Tracers MSCIオール・カントリー・インデックス | 日興 | 0.05775% | 23/04/26 | 率0.0175% | 1,774 |

| SBI・全世界株式インデックス・ファンド | SBI | 0.1102% | 17/12/06 | 0.022% | 137,535 |

| たわらノーロード 全世界株式 | アセマネOne | 0.11330% | 19/7/22 | 0.05% | 9,778 |

| Smart-i Select 全世界株式インデックス | りそなアセット | 0.1144% | 22/04/27 | 0.042% | 964 |

| 楽天・全世界株式インデックス・ファンド | 楽天投信 | 0.192% | 17/09/29 | 0.05% | 345,543 |

✅投資信託ではなくETFでオルカンに投資できるか?

投資信託だけではなく、日本のETFからオルカンに投資することが可能です。

MAXIS全世界株式(オール・カントリー)上場投信(2559)です。

・純資産:30,504百万円(2023/10/20)

・上場年月日:2020年1月9日

・信託報酬:0.0858%

・分配金:1.60%(2023/10/20)

ETFは投資信託と違い、通常の株式と同じように売買が可能です。

そのため利便性が高い商品であり、投資信託のように再投資されず、分配金があります。

ただし、信託報酬はわずかに高いことは注意が必要でしょう。

✅オルカンとS&P500を比較、どっちが儲かる?

人気が高く、信託報酬が安いオルカンに投資を考えている人が多いようですが、実際はどうなのでしょうか。

今回は、オルカンとS&P500について比較してみました。

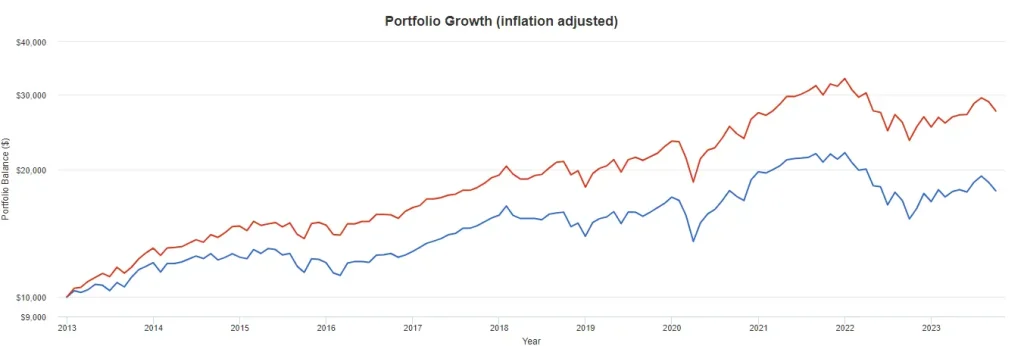

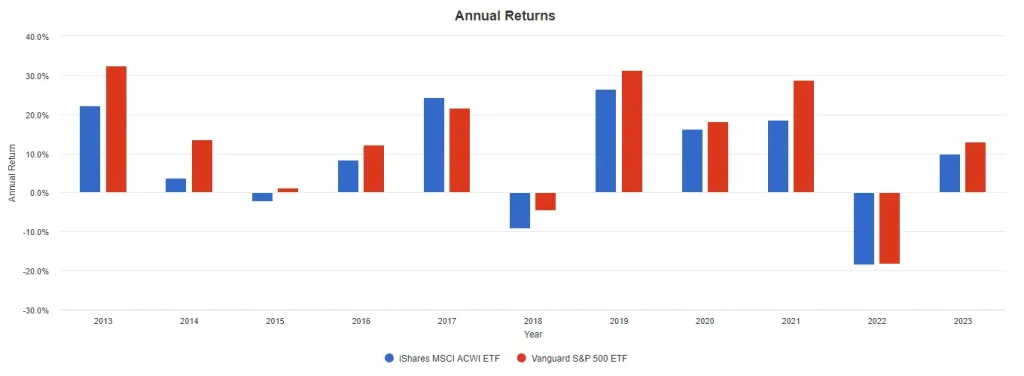

対象期間は10年間、2013年から2023年の成績を比較してみました。

結果、両方とも大きく値上がりしています。

両者を比べるとオルカンより、S&P500のほうが成績はよいことがわかりますね。

・比較対象:ACWI(iShares MSCI ACWI ETF)とVOO(Vanguard S&P 500 ETF)を比較

・比較期間:10年 (2013年-20223年)

・結果:オルカン 238.59%、S&P500 367.85%

・最高な1年:オルカン26.58%、S&P500 32.39%

・最悪な1年:オルカン -18.37%、S&P500-23.91%

・2023年はハイテク銘柄が苦戦している印象を持っていますが、オルカンと比べるとS&P500のほうが成績が良い。

・比較対象が20年に変更した場合でも、S&P500のほうが成績が良い。

✅まとめ

オルカン(eMAXIS Slim全世界株式)の特徴:

- オルカンは、eMAXIS Slim全世界株式(オール・カントリー)の略称で、投資信託の一つです。

- 2022年に「投信ブロガーが選ぶ! Fund of the Year」で1位に輝き、4年連続で人気ナンバー1ファンドに選ばれました。

- MSCIオール・カントリー・ワールド・インデックスに連動し、時価総額加重平均の指数です。

- 運用会社は三菱UFJ国際投信株式会社で、設定日は2018年10月31日。

オルカンの特徴:

- オルカンは全世界の大型株・中型株(約2,900銘柄)に投資しているため、多様な分散投資を提供します。

- 投資信託の手数料は業界で最安値の0.05775%以内で、低コストで運用されています。

- 時価総額加重平均を使用し、効率的なポートフォリオを自動調整しています。

オルカンとS&P500の比較:

- 10年間の比較によれば、S&P500がオルカンよりも高いリターンを達成しています。S&P500の10年間のリターンは367.85%で、オルカンの10年間のリターンは238.59%です。

- S&P500は市場全体を代表する指数で、オルカンはこれに比べてパフォーマンスがやや低いことが示されています。

投資信託とETFでのオルカンへの投資:

- オルカンへの投資は、投資信託だけでなく、上場投信(ETF)を介しても可能です。

- ETFは通常の株式と同じように売買でき、利便性が高い一方、信託報酬がわずかに高いことがあります。

オルカンは非常に優れたファンドであることは間違いありません。

ただし、オルカンとS&P 500のどちらに投資すべきか考える場合、実績的にはS&P 500のほうが成績が良いです。

この二つは同じ動きをするため、リスク分散には向いていません。

最終的には、米国市場が今後も好調を維持するのか(S&P500)、それとも他の国々が米国の市場に追いつく可能性があるのか(オルカン)といった視点から判断すべきでしょう。

著者はリスクが同じであるならば、高いリターンを狙う方が魅力的に感じていますが、皆さんはどのようにお考えでしょうか?

ご意見やご感想をお待ちしています。

証券会社を開設して株デビューするなら SBI証券!

✅ 2025年は暗号資産の時代。無料で合計BTC3,000円をゲットしよう

✅ 2025年はトランプ大統領に誕生により暗号資産の時代

✅ 暗号資産を始めたい!! おすすめ❶ bitFlyer

bitFlyerの招待コード(1500円が必ずもらえます)cril2e50

✅ 暗号資産を始めたい!! おすすめ❷ Coincheck

コインチェックでリンクから本人確認をすると、無条件で1,500円相当のビットコインをプレゼント!🎁

✅新NISAを始めるなら楽天証券とSBI証券

✅ 【投資】SBI証券で投資するなら三井住友カード💳が必須です

✅ もし迷ったらこれを読んでみてください

✅ SBI証券とVポイントを貯めるなら必須です

三井住友カード ゴールド(NL)がおすすめ

ゴールドカードは100万円を達成すると

・1万円分のVポイント

・年会費が永年無料!!

✅【楽天】クレジットカードと携帯キャリアで節約とポイ活しよう

✅ ふるさと納税を始める前に読んでほしい記事

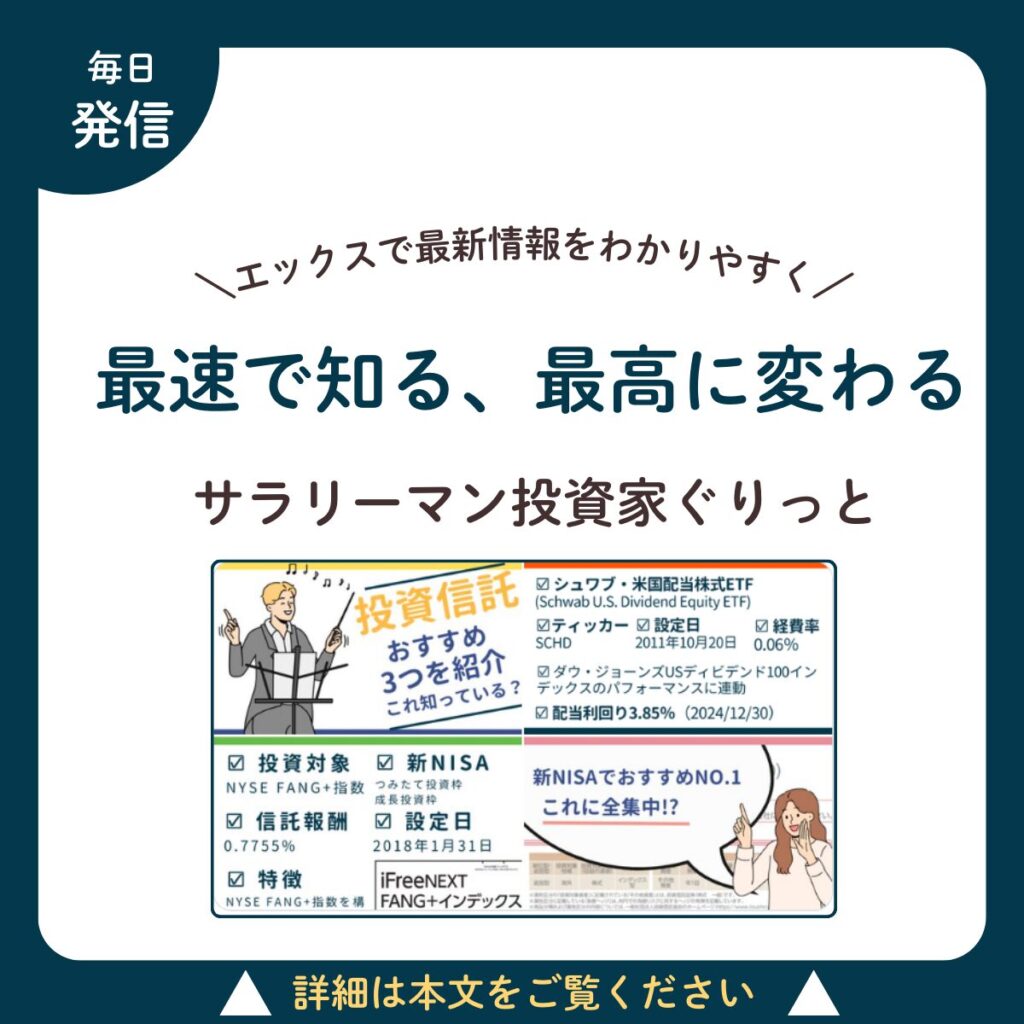

✅ Xで毎日ポストしています

✅ 【Swell】 当ブログが使っているWordPressを紹介

✅ ブログランキングに参加しています

✅ 人気ブログランキング

サラリーマン投資家ランキング

✅ にほんブログ村

にほんブログ村

✅サラリーマン投資家になろう!!

ぐりっと

・サラリーマン投資家(44歳)

・米国ETF、投資信託に関する情報を発信

・米国株情報が多め

・金融資産も毎月公開中!!

・X(Twitter)@520gritman

・座右の銘:行動力と継続力で勝負する

コメント